Tipi di ordini di trading | Ordine di mercato, ordine limite e tipi avanzati

Questo articolo esplora i vari tipi di ordini di trading che gli investitori e i trader utilizzano nei mercati finanziari. Parliamo di ordini di mercato, ordini limite e tipi più avanzati come gli ordini stop-limit e trailing-stop.

Inoltre, le loro caratteristiche, vantaggi e svantaggi aiutano a prendere decisioni e a gestire il rischio in modo efficace.

Indice dei contenuti

Conseguenze principali

- Gli ordini di mercato sono eseguiti immediatamente senza un prezzo garantito, ideali per operazioni rapide in mercati liquidi.

- Gli ordini limite consentono agli operatori di fissare un prezzo desiderato, ma non sempre vengono eseguiti.

- Gli ordini buy stop-limit e sell stop-limit scattano a un prezzo prestabilito e poi si trasformano in ordini limite, aiutando i trader a entrare nei mercati in rialzo o a proteggere i guadagni.

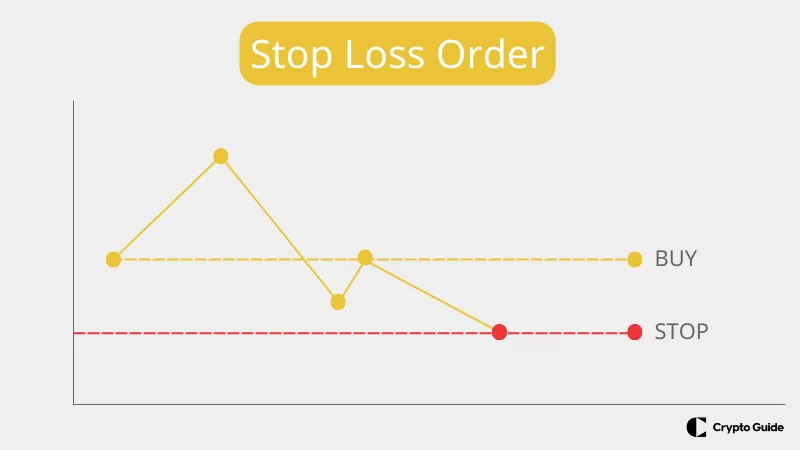

- Gli ordini stop-loss diventano ordini di mercato per limitare le perdite una volta raggiunto un prezzo specifico.

- Gli ordini limite stop-loss offrono prezzi di vendita precisi ma rischiano di non essere eseguiti.

- Gli ordiniTrailing-stop si adattano automaticamente per bloccare i profitti quando i prezzi si muovono favorevolmente.

Ordini di mercato

Un ordine di mercato è uno dei tipi di ordine di trading fondamentali utilizzati dagli investitori e dai trader in vari mercati finanziari, tra cui le borse valori, il forex e le criptovalute. Gli ordini di mercato vengono eseguiti quasi istantaneamente e sono utilizzati quando la velocità è prioritaria rispetto al prezzo.

Caratteristiche degli ordini di mercato

Ecco alcune caratteristiche chiave degli ordini di mercato:

- Esecuzione immediata: Gli ordini di mercato vengono eseguiti il più rapidamente possibile, il che è ideale quando si vuole entrare o uscire da una posizione immediatamente.

- Nessuna garanzia di prezzo: Sebbene gli ordini di mercato vengano evasi rapidamente, non vi è alcuna garanzia del prezzo di esecuzione, soprattutto in mercati in rapida evoluzione o illiquidi.

- Migliore per i mercati liquidi: Funzionano al meglio in mercati altamente liquidi dove lo spread denaro-lettera è ridotto, minimizzando il costo associato all'esecuzione immediata.

Esempio del mondo reale

Immaginate di voler acquistare azioni della società XYZ, che attualmente è scambiata a 50 dollari. Inserite un ordine di mercato per 100 azioni. L'ordine viene eseguito immediatamente e si ricevono le azioni al miglior prezzo disponibile, che potrebbe essere leggermente superiore o inferiore a 50 dollari, a seconda della liquidità del mercato e della domanda corrente.

Vantaggi e svantaggi

Seguono alcuni dei principali vantaggi e svantaggi dell'utilizzo degli ordini di mercato:

Vantaggi:

- Semplicità: Gli ordini di mercato sono semplici da eseguire, il che li rende accessibili a tutti i trader.

- Velocità: Consentono un'esecuzione rapida, fondamentale nei mercati volatili in cui i prezzi cambiano rapidamente.

Svantaggi:

- Slippage: In mercati volatili o illiquidi, il prezzo finale potrebbe differire dall'ultimo prezzo scambiato, con conseguente slippage.

- Nessun controllo sul prezzo: I trader non hanno alcun controllo sul prezzo di esecuzione, il che può essere problematico in mercati in rapida evoluzione.

Ordine limite

A differenza degli ordini di mercato, che vengono eseguiti immediatamente al miglior prezzo di mercato disponibile, gli ordini limite consentono un maggiore controllo sul prezzo a cui verrà eseguita l'operazione. Questo tipo di ordine è vantaggioso nei mercati volatili o quando si negoziano titoli con minore liquidità.

Come funzionano gli ordini limite?

Quando si inserisce un ordine limite, i trader stabiliscono un limite di prezzo specifico – il prezzo massimo che sono disposti a pagare quando acquistano azioni o il prezzo minimo che sono pronti ad accettare quando vendono. L'ordine può essere eseguito se il prezzo di mercato soddisfa o è migliore del prezzo limite specificato.

Ecco alcuni punti chiave sugli ordini con limite di prezzo:

- Ordine limite di acquisto: Si imposta un prezzo di acquisto inferiore al prezzo di mercato corrente. L'ordine viene eseguito solo se il prezzo della criptovaluta supera il limite specificato.

- Ordine limite di vendita: Si imposta un prezzo di vendita superiore al prezzo di mercato corrente. L'ordine viene eseguito solo se il prezzo del titolo sale fino al limite specificato o oltre.

Vantaggi degli ordini con limite

Seguono alcuni vantaggi e svantaggi dell'utilizzo degli ordini limite nel trading:

Svantaggi:

- Controllo del prezzo: I trader hanno un migliore controllo sul prezzo a cui viene eseguita l'operazione.

- Cost-Efficient: Aiuta a evitare lo slippage, ovvero la differenza tra il prezzo previsto e quello a cui viene eseguito.

- No Unwanted Fills: Protegge dall'acquisto di un prezzo superiore o dalla vendita di un prezzo inferiore a quello previsto.

Svantaggi:

- Nessuna garanzia di esecuzione: L'ordine potrebbe non essere eseguito se il prezzo di mercato non raggiunge il limite.

- Partial Fills: in un mercato in rapida evoluzione, solo una parte dell'ordine potrebbe essere eseguita, se non del tutto.

- Costo dell'opportunità: Potreste perdere altre opportunità di trading nell'attesa che il prezzo raggiunga il vostro limite.

Tipi di ordine aggiuntivi

Quando si parla di tipi di ordini di trading, è fondamentale capire che oltre agli ordini di mercato e agli ordini limite di base, esistono tipi più avanzati che possono offrire ai trader un maggiore controllo sulle loro operazioni. Questi ordini avanzati sono fondamentali nei mercati volatili, come quello delle criptovalute, dove i prezzi cambiano rapidamente.

Ordine di acquisto stop-limite

Un ordine Buy Stop-Limit è un ordine di acquisto di criptovalute a un prezzo specifico (il prezzo di stop) o superiore, ma solo dopo che un determinato prezzo di stop è stato raggiunto o superato. Questo tipo di ordine viene utilizzato quando un trader si aspetta che il costo di un asset aumenti dopo aver raggiunto un certo livello.

Ecco come funziona:

- Attivazione: L'ordine è inattivo finché il prezzo di mercato non raggiunge il prezzo di stop.

- Esecuzione: Una volta attivato, diventa un ordine limitato di acquisto a un prezzo limitato.

Esempio: Immaginate di seguire una criptovaluta che attualmente è scambiata a 200 dollari. Ritenete che se inizierà a muoversi sopra i 210 dollari, continuerà a salire. Potreste impostare un ordine Buy Stop-Limit con un prezzo di stop di 210 dollari e un prezzo limite di 215 dollari. Se il prezzo raggiunge i 210 dollari, il vostro ordine viene attivato, ma acquisterete l'attività solo se potete farlo a 215 dollari o meno.

Ordine Stop-Limit di vendita

Invece, un ordine Sell Stop-Limit è un ordine per negoziare un titolo a un certo prezzo (il prezzo limite) o superiore, ma solo dopo che un certo livello di prezzo (il prezzo di stop) è stato raggiunto o superato. Questo tipo di ordine aiuta i trader a proteggere i profitti o a limitare le perdite.

Ecco come funziona:

- Attivazione: L'ordine diventa attivo solo quando il prezzo di mercato colpisce il prezzo di stop.

- Esecuzione: Una volta che l'ordine è attivo, diventa un ordine limite per vendere al prezzo limite o superiore.

Esempio: Supponiamo di possedere una criptovaluta attualmente scambiata a 300 dollari. Per proteggere il vostro investimento, inserite un ordine Sell Stop-Limit con un prezzo di stop di 290 dollari e un prezzo limite di 285 dollari. Se il prezzo scende a 290 dollari, l'ordine viene attivato e il sistema cercherà di vendere l'asset a 285 dollari o più.

Ordine Stop-Loss

Un ordine stop-loss è uno strumento essenziale di gestione del rischio che consente agli investitori di limitare le perdite potenziali su una posizione. Si tratta di un ordine di trading progettato per vendere un'attività a un determinato punto di prezzo, noto come prezzo di stop. Questo tipo di ordine è ampiamente utilizzato in vari mercati, tra cui quello azionario, del forex e delle criptovalute.

Caratteristiche principali di un ordine Stop-Loss:

- Esecuzione automatica: Una volta raggiunto il prezzo di stop, l'ordine di stop-loss diventa un ordine a mercato e viene eseguito al prezzo successivo disponibile.

- Gestione del rischio: aiuta i trader a gestire il rischio limitando le perdite potenziali.

- Controllo dell'Emozione: previene le decisioni emotive impostando punti di uscita predeterminati.

Limite di stop-perdita

Un ordine stop-loss limit è una variante dell'ordine stop-loss che specifica due prezzi: il prezzo di stop e il prezzo limite. Quando il prezzo di stop è attivo, l'ordine diventa un ordine limite e non un ordine di mercato. Ciò significa che l'attività sarà venduta solo al prezzo limite o, meglio, che si evita lo slippage quando un ordine viene eseguito al prezzo più basso del previsto.

Vantaggi:

- Precisione: Assicura che il bene sia venduto a un prezzo specifico o migliore.

- Controllo: Offre un maggiore controllo sul prezzo a cui viene eseguito l'ordine.

Svantaggi:

- Nessuna garanzia di esecuzione: l'ordine potrebbe non essere eseguito se il prezzo di mercato supera il prezzo limite.

- Meno utile nei mercati in rapida evoluzione: Nei mercati altamente volatili, il prezzo può muoversi rapidamente oltre il prezzo limite, portando a ordini non eseguiti.

Ordine di arresto a catena

Un ordine trailing-stop è uno speciale ordine stop-loss che cambia automaticamente. Mantiene il prezzo di stop a una certa percentuale o a un certo importo in dollari al di sotto del prezzo di mercato, adattandosi quando il prezzo si muove a vostro favore. Ciò consente ai trader di proteggere i profitti, lasciando al contempo spazio alla crescita della posizione.

Benefici degli ordini Trailing-Stop:

- Riserva i profitti: Aumenta automaticamente il prezzo di stop quando il prezzo dell'asset aumenta, assicurando i profitti.

- Flessibilità: Permette all'asset di apprezzarsi senza porre un limite ai potenziali guadagni.

Parole finali sui tipi di ordini crittografici

I trader hanno a disposizione diverse opzioni di ordine quando acquistano o vendono criptovalute, ognuna con pro e contro. Gli ordini di mercato sono rapidi ma non garantiscono un prezzo, mentre gli ordini limite fissano un prezzo ma potrebbero non essere eseguiti. Gli ordini stop-limit e trailing-stop aiutano a gestire il rischio e a bloccare i profitti.

I trader devono comprendere questi ordini per prendere decisioni intelligenti in base alla loro strategia, al livello di rischio e al mercato. L'uso oculato di questi ordini può aiutare i trader a controllare le loro operazioni, a gestire i rischi e a fare meglio nel trading.

FAQ sui tipi di ordine Crypto

Cosa significano i termini “tipi di ordine” nel trading di criptovalute?

I tipi di ordine nel trading di criptovalute si riferiscono alle istruzioni che i trader possono utilizzare per acquistare o vendere criptovalute in borsa. I tipi di ordine più comuni includono gli ordini di mercato, gli ordini limite, gli ordini stop e gli ordini stop-limit, ciascuno con condizioni specifiche di esecuzione.

Quale tipo di ordine è più comunemente usato quando si acquistano criptovalute?

Il tipo di ordine più comunemente usato quando si acquistano criptovalute è un ordine di mercato.

Ci sono tipi di ordine più avanzati nel mondo del trading di criptovalute?

Sì, ci sono tipi di ordine avanzati nel trading di criptovalute, come gli ordini stop-loss, take-profit, trailing stop, iceberg e OCO (uno annulla l'altro).

Che cos'è un ordine di mercato rispetto a un ordine limite?

Un ordine di mercato è un'istruzione per acquistare o vendere un titolo immediatamente al prezzo corrente. Un ordine limite è un'istruzione per acquistare o vendere solo a un prezzo specificato dall'investitore.

Qual è lo svantaggio di un ordine di mercato?

Lo svantaggio di un ordine di mercato è che non può garantire il prezzo di negoziazione, portando potenzialmente ad acquistare più in alto o a vendere più in basso di quanto previsto nei mercati volatili

![Recensione Trezor [year]](https://cryptoguru.it/app/uploads/2025/06/image3-27-1.webp)